Fed, 1994 yılından beri ilk kez faizi tek seferde 75 baz puan arttırdı. Bu hamleyle piyasalara küçük bir süpriz yapmış oldu. Aslında çok şaşırtıcı bir süpriz değildi. Zira, faizin piyasa beklentilerinin aksine 50 değil, 75 baz puan artabileceğine dair söylentiler dillendirilmişti. Bir nevi piyasaların kulağına kar suyu kaçırılmıştı. Biraz da bu yüzden olsa gerek ki, piyasalar bu faiz artışını hazmetmekte zorlanmadı.

Fed halen negatif reel faiz bölgesinde olduğundan dolayı bu faiz artışının ne kadar sıkı bir hamle olduğu tartışılır. Ama bunun son 28 yılın en sert faiz artışı olması, haliyle algıyı farklılaştırıyor; hatta Fed'i şahin kılıyor diyebiliriz.

Enflasyonu büyük ölçüde para politikasının etki alanı dışında kalan arz sıkıntıları/şokları tetiklese de Fed, beklentiler kanalının dağılarak enflasyon ataletinin oluşmasını engellemek için faizi artırıyor. Eğer atalet enflasyonun üzerine çökerse, arz koşulları normalleştiğinde ve baz etkisi lehinize döndüğünde bunların enflasyonu düşürücü etkilerini yaşayamayabilirsiniz. Baz etkisi çantada keklikmiş gibi düşünülüyor ama bunun bir garantisi yok. Baz etkisinden faydalanmanın yolu da doğru politika hamlelerini yapmaktan geçiyor.

PAUL VOLCKER DÖNEMİ!

Arz koşullarının sadece enflasyonu değil, büyümeyi de zorladığı bir ortamda Fed'in para politikasını beklenenden daha fazla sıkılaştırması resesyona yol açabilir. Fed bu riskin farkında; ancak halen ekonomiye yumuşak iniş yaptırabileceğine inanıyor. Fed kurmayları işsizlik rakamlarının (yüzde 3.6) düşük olduğuna güveniyor gibi. İşsizliğin sıkı para politikası neticesinde 1-2 puan yukarı kaymasının sıkıntı oluşturmayacağını düşünüyor olabilirler. Herhalükada Fed'in hassas davranması gereken bir dönemdeyiz.

Paul Volcker dönemindeki kadar agresifleşirlerse, işler değişebilir. Bunun sadece ekonomik değil, siyasi ve sosyal etkileri de olur. 1970'lerdeki petrol krizi neticesinde yükselen enflasyonun ardından Fed koltuğuna oturan Paul Volcker kısa sürede faizleri 10 puan (1000 baz puan) artırarak enflasyonu alt etmeye çalışmıştı. Enflasyon yüzde 13'ten yüzde 2'ye indi inmesine ama bunun büyük bir maliyeti oldu. İşsizlik oranı iki yıl içerisinde yüzde 6'dan yüzde 11'e yükselmişti. Fed'in 75 baz puanlık artışını 'Volcker anı' olarak yorumlamak yanlış olur. Fed Başkanı Powell, topa o kadar sert girmedi. Yine de son hamlenin resesyon ihtimalini artırdığını not etmek lazım.

Fed kurmayları yıl sonuna kadar politika faizinin yüzde 3.4'e yaklaşacağını öngörüyorlar. Bu da en az bir tane daha 75 baz puanlık artış demek. Fed'in ilave bir sürpriz hamleye hakkı kalmadı gibi duruyor. Piyasaları dozunda şaşırtmak enflasyonla mücadelede ne kadar ciddi olduğunuzu göstermenize yardımcı olabilir. Ama sürprizlerin sayısını artırmak tutarlılık ve güvenilirlik açılarından sermayenizi eritir. Bu iki hususun para politikasının etkinliği açısından ne derece kritik öneme sahip olduğunu hatırlatmaya gerek yok sanırım.

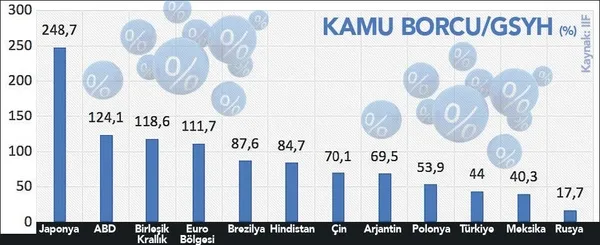

YÜKSEK BORÇLU ÜLKELER İÇİN TEHLİKE ÇANLARI

FED'in para politikasını sıkılaştırması, küresel ölçekte faizlerin daha da artacağının habercisi. Bu durum G7 ülkelerinden gelişen ülkelere kadar istisnasız herkesi etkiliyor. Japon yeni, dolar karşısında son 24 yılın en düşük değerinde. Uzunca bir süredir Avrupa Merkez Bankası'nın (ECB) desteğiyle ayakta kalan İtalyan tahvilleri büyük bir sarsıntı geçirdi. İtalya'da 10 yıllık tahvil faizi yüzde 4'ü gördü. İtalya-Almanya faiz makasının açılması ECB'yi hamle yapmaya zorluyor. Bu koşullar altında gelişen ülkelerin kamu borçlarını çevirmesi gittikçe zorlaşacak. Yüksek bütçe açığı ve kamu borcu olan ülkeler için küresel faizlerin artması çok daha büyük bir sıkıntı olacak. Enflasyonda negatif ayrışırken, kamu maliyesi noktasında ise tam tersine dünya genelinden daha iyi bir noktadayız. Mali çıpaya bağlı kalmak her zamankinden daha değerli olacak.