Son dakika haberleri...Merkez Bankası Başkanı Hafize Gaye Erkan Enflasyon Raporu 2023-IV Bilgilendirme Toplantısı'nda yaptığı konuşmada Bankanın güncellenmiş yıl sonu enflasyon tahminlerini paylaşarak, para politikasında yaşanan gelişmeleri ve Bankanın orta vadeli tahminlerini açıkladı. TCMB Başkanı Gaye Erkan 2023 yıl sonu enflasyon tahminini yüzde 65 olarak açıklarken, 2024 yılı için de enflasyon tahminini yüzde 36 olarak güncellediklerini aktardı.

"MÜCADELEMİZİ KARARLILIKLA SÜRDÜRÜYORUZ"

Merkez Bankası Başkanı Hafize Gaye Erkan'ın işte o açıklamaları:

Merkez Bankası olarak, toplumsal refaha en büyük katkıyı, fiyat istikrarını sağlayarak sunacağımızın bilincindeyiz. Bu sebeple, haziran ayında başlattığımız güçlü parasal sıkılaştırma ile enflasyonla kararlı bir şekilde mücadele ediyoruz. Bir süredir yüksek ve oynak seyreden enflasyonu kontrol altına almanın uzun ve zorlu bir süreç olacağı bilinciyle enflasyon görünümünde belirgin bir iyileşme sağlanana kadar tüm araçlarımızı kararlılıkla kullanacağız.

Politikamız faiz, kredi, mevduat, döviz piyasası, iç ve dış finansman ile rezervler gibi finansal koşulları oldukça güçlü şekilde ve hedeflediğimiz doğrultuda etkiliyor. Parasal sıkılaştırmanın ekonomi üzerindeki geniş çaplı etkileri ise zamana yayılmaktadır. Bununla birlikte, iç talepte dengelenme sürecine ilişkin, şimdiden bazı öncü sinyaller alıyoruz. Para politikasının birikimli etkileri, içinde bulunduğumuz geçiş döneminde devreye girerken, dezenflasyon sürecinin 2024 yılının ikinci yarısında başlamasını hedefliyoruz. Bu bağlamda, Enflasyon Raporu ve toplantımızı da sizlere enflasyonun durumu, para politikamız ve enflasyona ilişkin öngörülerimizi aktarmak için önemli bir zemin ve fırsat olarak değerlendiriyoruz.

KÜRESEL GELİŞMELER

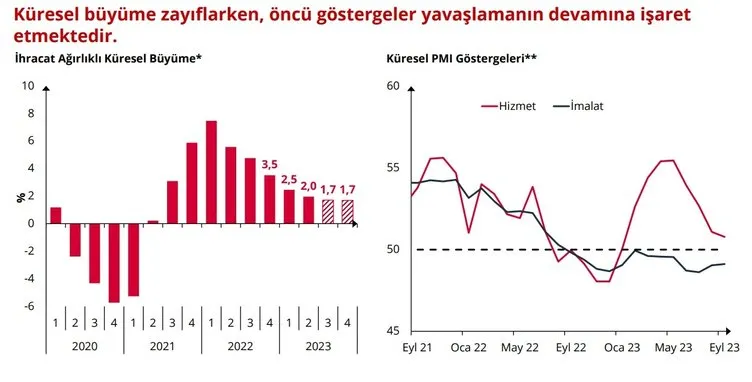

Küresel büyümeye baktığımızda, 2023 yılının son çeyreğinde, iktisadi faaliyet zayıf seyrine devam etmektedir. İhracat yaptığımız ülkelerde geçtiğimiz yıl boyunca kademeli olarak azalış gösteren büyüme oranları, 2023 yılında da gerilemesini sürdürmüştür. Geçtiğimiz Rapor döneminden bu yana küresel imalat sanayi PMI göstergesi eşik değer olan 50 seviyesinin altındaki seyrine devam etmiştir. 2023 yılının ilk yarısında ivmelenerek, küresel büyümenin itici gücü olan hizmet sektöründe ise PMI göstergesi tepe noktası olan 56'dan gerileyerek eşik seviyesine yaklaşmıştır. Bu genel görünüm, hem gelişmiş hem de gelişmekte olan ülkeler için geçerlidir. Bu kapsamda, en önemli ticaret ortağımız olan Euro Bölgesi'nde imalat göstergesinin ekim ayında 43 ile eşik değerin belirgin olarak altında kalması, bölgedeki iktisadi faaliyette gerilemeye işaret etmektedir. Buna ek olarak, dünya ticaretindeki ağırlığından dolayı Çin'in büyümesindeki zayıflık hem doğrudan hem de dolaylı üretim ilişkileri yoluyla küresel talebi aşağı çekmektedir. Eylül ve ekim ayları Çin PMI verileri de zayıflamaya işaret ediyor.

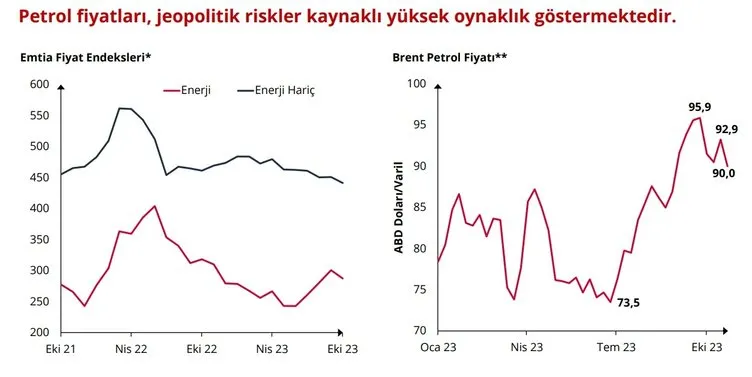

Küresel büyüme görünümüne bağlı olarak, enerji hariç emtia endeksi zayıflarken, enerji fiyatları jeopolitik gelişmelerin de etkisiyle ayrışma göstermiştir. Enerji fiyatlarındaki artışta en önemli rolü petrol fiyatları oynamaktadır. Geçtiğimiz üç ay içerisinde yüzde 30'un üzerinde artarak 95 doları aşan petrol fiyatları, bu seviyelerde yüksek oynaklık göstererek 90 dolar civarında seyretmeye devam ediyor.

"PETROL FİYATLARINA İLİŞKİN KAYDA DEĞER BİR BELİRSİZLİK VAR"

Enflasyon Raporu'muzda da daha detaylı ele aldığımız üzere, uluslararası kurum ve kuruluşların petrol fiyatlarına ilişkin tahminleri de kayda değer bir belirsizliğe işaret etmektedir.

"BAZI ÜLKE ENFLASYONLARI HEDEFLERİN ÜZERİNDE KALMAYI SÜRDÜRÜYOR"

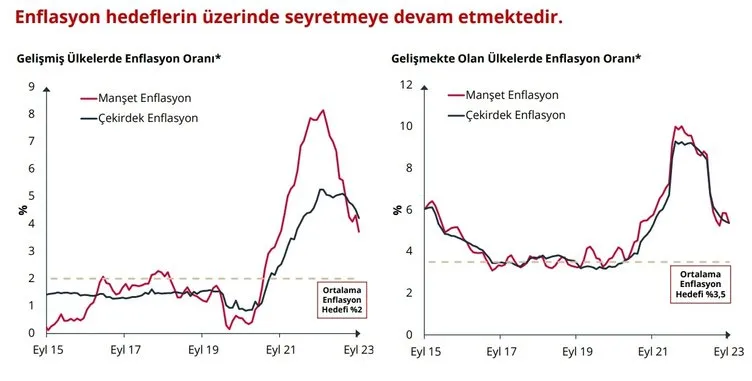

Küresel enflasyon, 2022 yılının ilk yarısında ulaştığı yüksek seviyelere kıyasla belirgin şekilde gerilemiştir. Ancak, gelişmiş ülkelerde çekirdek enflasyondaki düşüş, manşet enflasyona kıyasla daha dirençli olmuştur.

Gelişmekte olan ülkeler arasında ise farklılaşan bir görünüm söz konusudur. Parasal sıkılaştırma sürecine erken başlamış ve küresel emtia şoklarından görece daha az etkilenmiş ülkeler enflasyonla mücadelede yol kat etmişken; diğer ülkelerde, enflasyon, hedeflerin belirgin olarak üzerinde kalmayı sürdürmüştür.

"KÜRESEL EKONOMİDEKİ TABLO ÜLKEMİZ ENFLASYONU ÜZERİNDE RİSK TEŞKİL EDİYOR"

Enflasyonun hedefin üzerinde seyrettiği gelişmiş ülkelerde parasal sıkılaştırma devam etmektedir. İşgücü piyasasının ve çekirdek enflasyonun gösterdiği direnç nedeniyle gelişmiş ülke merkez bankalarının "daha uzun süre, daha sıkı" bir duruş sergileyecekleri iletişimlerinde vurgulanmış, bunun sonucunda da küresel finansal koşullar sıkılaşmıştır.

"JEOPOLİTİK GELİŞMELER RİSK ALGISINI OLUMSUZ ETKİLİYOR"

Parasal sıkılık, gelişmekte olan ülkelerde de korunmaktadır. Merkez bankalarının para politikası kararları, enflasyon, kur ve küresel finansal akımlara dair beklentilere göre değişkenlik göstermektedir. Bu ortamda, ABD devlet tahvil faizlerinin de yükselmesi ve jeopolitik gelişmelerin risk algısını olumsuz etkilemesi sonucunda, son aylarda gelişmekte olan ülkelerden portföy çıkışı gözlenmektedir.

Özetlemek gerekirse, küresel iktisadi faaliyetteki zayıflama, petrol fiyatlarında artan oynaklık, para politikalarının kısıtlayıcı düzeyde daha uzun süre tutulacağı beklentisi ve sermaye akımlarında gözlenen çıkışlar, ülkemizde de enflasyon görünümü üzerinde risk oluşturmaktadır. Söz konusu risklerin tahminler üzerinde oluşturduğu belirsizliğe, konuşmamın ilerleyen kısımlarında daha detaylı olarak değineceğim. Bununla birlikte, tüm bu olumsuz şoklara rağmen, ülkemizde finansman koşullarının dengeli seyrettiğini de olumlu bir gelişme olarak vurgulamak isterim.

GAYE ERKAN'DAN ENFLASYON AÇIKLAMASI

Küresel ekonomiye ilişkin değerlendirmelerimizin ardından, şimdi de ülkemizdeki enflasyon gelişmelerine ilişkin tespitlerimizi sizlerle paylaşmak istiyorum. Politika metinlerimizde ve Temmuz Enflasyon Raporu'nda manşet enflasyon ve enflasyonun ana eğiliminde kısa vadede belirgin bir yükseliş öngördüğümüzü paylaşmıştık. Nitekim, tüketici fiyatları enflasyonu, eylül ayı itibarıyla yüzde 61,5'e çıkarak haziran ayına kıyasla 23,3 puan yükselmiştir. Bu artışa katkıları alt kalemler bazında incelediğimizde, 7,9 puan ile hizmet, 5,3 puan ile temel mal ve 4,8 puan ile gıda grupları öne çıkmaktadır.

ENFLASYONDAKİ ARTIŞIN SEBEPLERİ

Enflasyonun haziran-eylül arasında yükselmesinin temel sebebi, büyük şokların bir arada gerçekleşmesidir. Enflasyonun belirleyicilerine bu açıdan bakıldığında, mayıs-eylül arasında yüzde 90 oranında yükselen akaryakıt fiyatları, 4,8 puanlık katkıyla öne çıkmaktadır. Aynı dönemde, sepet kurda gerçekleşen yüzde 40'a yakın artışın maliyet kanalıyla enflasyona 4,3 puanlık etkisi olmuştur. Bunun yanında, deprem nedeniyle ortaya çıkan finansman ihtiyacı ve artan kamu harcamalarını dengelemek amacıyla, temmuz ayıyla birlikte kamu gelirlerini destekleyici tedbirler alınmıştır. Başta KDV ve maktu ÖTV artışları olmak üzere, vergilerde ve yönetilen fiyatlarda yapılan birçok güncelleme kısa bir dönemde gerçekleşmiştir. Söz konusu vergi güncellemelerinin etkisi ise 2,5 puan olmuştur.

Tarihsel eğilimlere kıyasla yüksek oranda olan bu şokların bir arada gerçekleşmesi, beklenti ve fiyatlama davranışlarında ilave bir bozulmaya da yol açmıştır. Enflasyonda bu kanaldan gelen 10,1 puanlık güçlü etki önemli rol oynamıştır. Eylül enflasyonu, ekimdeki yüksek frekanslı veriler ve tüm öncü göstergeler, söz konusu şokların enflasyona yansımasının büyük ölçüde tamamlandığına işaret etmektedir.

ENFLASYON BEKLENTİLERİ

Şimdi, sizlere enflasyonda önemli rol oynayan yurt içi talep, hizmet fiyatları ve enflasyon beklentileriyle ilgili değerlendirmelerimizi sunmak istiyorum. Enflasyonun yükselişinde temel belirleyicilerden olan ve parasal sıkılaştırmanın dezenflasyonu tesisinde kritik rol oynayacak temel unsur, talebin yapısı ve dengelenmesidir. Bu bağlamda, talepteki güçlü seyir devam etmekle birlikte, bazı göstergeler talepteki aşırılığın kademeli şekilde ortadan kalkmakta olduğuna işaret etmektedir. Örneğin, yurt içi satışlara bakıldığında, otomobil ve beyaz eşya satışları üçüncü çeyrekte tarihsel ortalamalarının üzerindeki seyrini sürdürürken, çeyreklik bazda yavaşlamıştır. Benzer şekilde, ekim ayına ilişkin İktisadi Yönelim Anketi verilerine göre, tarihsel ortalamaların üzerindeki seyre rağmen, firmaların kayıtlı iç piyasa siparişleri son dönemde zayıflamıştır. Bu görünüm, dayanıklı tüketim malları grubu tarafında daha da belirgindir.

İç talep ve üretim görünümü beraber değerlendirildiğinde ise, toplam talep koşullarının, yaşanan ivme kaybına rağmen, enflasyonist olmaya devam ettiği görülmektedir. Nitekim, ağustos ayı itibarıyla sanayi üretim endeksi yıllık bazda yüzde 3 civarında artarken, perakende satış hacmi aylık bazda gerilese de yıllık olarak yüzde 17'nin üzerinde artmıştır. Takip ettiğimiz göstergeler çerçevesinde, tahminlerimiz, ikinci çeyrekte zirveyi gören çıktı açığının, parasal sıkılaştırma eşliğinde azalmakla birlikte, üçüncü çeyrekte halen pozitif bölgede seyrettiğini göstermektedir.

"KADEMELİ DENGELENMENİN SÜRECEĞİNİ ÖNGÖRÜYORUZ"

Tüketim talebinin dengelenmesi, parasal sıkılaştırma sürecinde Türk lirası tasarruf araçlarına olan talebin artırılmasıyla desteklenmektedir. Bu süreçte uyguladığımız seçici kredi sıkılaştırması, arz ve talep dengesinin de uyumunu gözetmektedir. Parasal sıkılaştırmanın birikimli etkilerinin devreye girmesiyle, bu kademeli dengelenmenin süreceğini öngörüyoruz.

Öte yandan, yılın ilk yarısında, Türk lirası cinsi sabit getirili enstrümanların yüksek enflasyon ortamındaki getiri yetersizliğinden beslenen güçlü tüketim talebi, hem cari dengede hem de cari denge kanalıyla enflasyon dinamikleri üzerinde etkili olmuştur.

Ağustos ayı itibarıyla, 12 aylık birikimli olarak baktığımızda, cari açık, 2022 yılına kıyasla 23,5 milyar dolar artarak 2023 yılında 57 milyar dolara ulaşmıştır. Bu artışta, dış ticaret açığındaki yaklaşık 28 milyar dolar yükseliş belirleyici olmuştur. İhracat, bu dönemde yatay seyrederken, ithalat 31,1 milyar dolar artmıştır.

İthalattaki bu artışta, yıllıklandırılmış tüketim malı ithalatının 2022 yılına göre 1,6 kat, altın ithalatının ise 3,3 kat artması öne çıkmaktadır. Bu gelişmede, enflasyondan korunma motivasyonu etkili olmuştur. Diğer taraftan, eylül ayındaki eğilime mevsimsellikten arındırılmış verilerle bakıldığında, dış ticaret açığının ithalattaki düşüşün etkisiyle 2,7 milyar dolar gerileyerek 5,8 milyar dolara indiği gözlenmektedir. İthalattaki düşüşte ise, toplam 1,5 milyar dolar gerileyen altın ve tüketim malı ithalatı belirleyici rol oynadı.

Talepteki aşırılığın giderilmesi ve Türk lirası tasarruf araçlarına olan talebin artması enflasyon üzerinde doğrudan olduğu kadar, cari denge kanalıyla dolaylı olarak da yavaşlatıcı etki gösterecektir.

"KİRALIK EVLERİN FİYAT ARTIŞLARINDA YAVAŞLAMA SİNYALİ ALIYORUZ"

Yıllara yayılmış yüksek enflasyonun bir sonucu olarak eğitim, kira, sağlık, lokanta ve otel gibi alt kalemler üzerinden güçlenen hizmet grubundaki katılık da enflasyonun önemli bir bileşeni olmayı sürdürmektedir. Nitekim, döviz kuru ve emtia fiyatları gibi çeşitli unsurlara bağlı olarak ani artışlar gösterebilen temel mal enflasyonu, söz konusu faktörler ortadan kalktığında hızla gerilerken, kademeli olarak artan hizmet enflasyonunun yavaşlaması zamana yayılmaktadır.

Hizmet enflasyonunun son dönemde artan katılığında kiralar ön plana çıkmaktadır. Yüksek enflasyon, tasarruf amaçlı konut talebi ve arz sorunları gibi birçok kaynaktan etkilenen kiralarda, artış yüksek oranlarda sürmektedir. Bununla birlikte, özellikle büyükşehirlerde, kiralık ev ilanlarındaki fiyat artışlarında yavaşlama sinyalleri alıyoruz. Ancak, yeni konut fiyatları ve kira artışlarında öngörülen yavaşlamanın enflasyona yansıması zaman alacaktır. Bu durumun temelinde, hizmet enflasyonundaki atalet bulunmaktadır. Hizmet kalemlerinde zamana bağlı fiyat güncelleme davranışının yaygın oluşu, fiyat artışlarının daha uzun süreye yayılmasına sebep olmaktadır.

Hizmetler başta olmak üzere, enflasyondaki ataletin kırılması, beklentilerin düzelerek yeniden çıpalanmasına bağlıdır. Ancak, son dönemde aylık enflasyondaki artışların beklenenden yüksek gerçekleşmesi, beklentiler üzerinde olumsuz bir etkide bulunmuştur. Nitekim, sol panelde görüldüğü üzere, Piyasa Katılımcıları Anketi'nde 12 ay sonrası enflasyon beklentileri temmuz-ekim döneminde 12 puan yükselmiştir. Bununla birlikte, enflasyon beklentilerindeki bozulma aydan aya yavaşlamıştır.

2024 YIL SONU ENFLASYON BEKLENTİLERİ YÜZDE 40,9

Enflasyon beklentileri arasındaki uzlaşı da temmuz sonrasında bir miktar güçlenmiştir. 2024 yıl sonu enflasyonu beklentileri ise yüzde 40,9'dur. Öte yandan, bildiğiniz üzere, ekim ayında anketin temsil gücünü artırmak amacıyla katılımcı listemizde kapsamlı bir revizyon gerçekleştirdik. Bu revizyonun etkisini arındırıp ekim ayı verisine sabit panelle baktığımızda, 12 ay, 24 ay ve beş yıl sonrası beklentilerde gerileme görmekteyiz.

Beklentiler, geçmiş enflasyon gelişmelerine dayalı olduğu kadar, Merkez Bankasının tahminlerine bağlı olarak geleceğe yönelik unsurlarla da şekillenmektedir. Dolayısıyla, para politikasındaki kararlılık ve tutarlılık ile bu çerçevede geliştirdiğimiz iletişim politikası, beklenti oluşumunda Merkez Bankası tahminlerinin ağırlığını artırarak, beklentilerin yeniden çıpalanmasını hedeflemektedir.

Enflasyonun belirleyicilerine ilişkin tespitlerimizin ardından, şimdi sizlerle enflasyonun ana eğilimine ilişkin değerlendirmelerimizi paylaşmak istiyorum.

Enflasyonun ana eğilimini anlamak için gerek aylık enflasyonun kendisini gerekse para politikasının etki alanını daha iyi yansıtan ve duruma-ürüne özgü şokların ayrıştırılmasını sağlayan çeşitli göstergeleri yakından takip ediyoruz. Bu amaçla, hem B ve C endeksleri gibi dışlama yöntemine dayalı çekirdek göstergeleri, hem de SATRIM ve medyan enflasyon gibi istatistiksel yöntemleri bir arada kullanıyoruz.

Mevsimsellikten arındırılmış B endeksi aylık enflasyonu, ağustos ayında yüzde 9,7 seviyesinden, eylül ayı itibarıyla yüzde 5'in altına inmiştir. Aynı doğrultuda, C endeksi aylık enflasyonu, ağustos ayında yüzde 9,1 iken, eylül ayında yüzde 5,5'e gerilemiştir. Bu çerçevede, daha önce detaylı değindiğim maliyet kaynaklı şokların enflasyona normalden yüksek bir geçişkenlikle ve büyük oranda yansımış olduğunu değerlendiriyoruz.

Ekim ayı öncü göstergeleri de aylık enflasyondaki gerilemenin devam edeceğine işaret etmektedir. Parasal sıkılaştırma adımlarımızın birikimli etkileri ile enflasyonun ana eğilimini zayıflatmaya devam ederek, dezenflasyonu 2024 yılında tesis etmekte kararlıyız.

PARA POLİTİKASI STRATEJİLERİ

Geçtiğimiz Rapor döneminde de belirttiğimiz gibi parasal sıkılaştırma sürecini bütünsel bir şekilde tasarladık. Politika faizimizi yüzde 8,5'ten yüzde 35'e yükselttik. Haziran-ekim arasındaki Para Politikası Kurulu toplantılarında aldığımız kararlarla, politika faizini güçlü bir şekilde toplamda 26,5 puan artırmış olduk. Bu süreçte, faiz artırımlarının tamamlayıcısı olarak miktarsal sıkılaştırma ve seçici kredi politikalarını da devreye aldık.

Miktarsal sıkılaştırmaya dair detay vermek gerekirse, bu kapsamda, kur korumalı mevduat hesaplarına zorunlu karşılık oranları getirdik ve söz konusu oranları, ilk aşamada, yüzde 15 olarak belirledik. Sonrasında ise, zorunlu karşılık oranlarını 6 aya kadar vadeli kur korumalı mevduat hesapları için yüzde 25'e artırırken, daha uzun vadeli hesaplar için ise yüzde 5'e indirdik. Böylece, Sterilizasyon yoluyla toplam 700 milyar TL tutarında miktarsal sıkılaştırma yapılmıştır. Bugün itibariyle yürürlüğe giren kararımızla zorunlu karşılık oranlarını 5'er puan daha artırarak ilgili vadelerde sırasıyla yüzde 30 ve yüzde 10'a çıkardık. Buna ek olarak, yabancı para mevduata Türk lirası olarak tesis edilmek üzere ilave yüzde 4 zorunlu karşılık tesisi kararı aldık. Böylece, ilave 350 milyar Türk lirası likiditenin daha sistemden çekilmesiyle, toplam sterilizasyon 1 trilyon Türk lirasının üzerine çıkacaktır.

Seçici kredi sıkılaştırması bağlamında ise, bir yandan talebi dengelemeye katkı sağlarken, diğer yandan ekonominin üretim kapasitesini korumayı önemsiyoruz. Bu çerçevede, aşırı yurt içi talebi sınırlamak amacıyla taşıt kredileri ve ticari kredilerin büyüme sınırını indirdik. Aynı zamanda, kredi kartı azami faiz oranlarını politika faizi artışına paralel olarak yükselttik. Diğer taraftan, ihracat, yatırım ve tarım kategorilerine yönelik ticari kredilerde ise kredi büyüme sınırı bulunmamakta olup faiz oranı sınırı da daha düşük olarak korunmuştur.

Bu adımlarla birlikte, makroihtiyati çerçevenin sadeleştirilmesi sürecinde, faiz eşik değerini ihtiyaç kredilerinde tek kademeye çekerken, ticari kredilerde kaldırdık. Bunun yanı sıra, kredi büyümesinde ve dağılımında son dönemde gözlenen sağlıklı seyre bağlı olarak, akım kredilerde menkul kıymet tesisi ve harcama mukabilinde kredi kullanımı uygulamalarını kaldırdık.

Mevduata yönelik düzenlemeler tarafında ise, toplam mevduatta Türk lirası payının artırılması amacıyla TL mevduata geçişi özendirecek yönde sadeleşme adımları da attık. Bu süreçte, kur korumalı mevduattan TL mevduata geçişe yönelik, menkul kıymet düzenlemesinden çıkarak komisyon düzenlemesini getirdik. Türk lirası mevduata yönelik adımlarımızın parasal aktarım mekanizmasının güçlendirilmesi açısından kritik önemde olduğunu değerlendiriyoruz.

PARA POLİTİKASININ ETKİLERİ

Atılan para politikası adımlarımızın hedeflenen etkilerinin tam olarak ortaya çıkması bir süreç içinde gerçekleşmekle birlikte, şimdi sizlere, şu ana kadar elde ettiğimiz, öncü gösterge niteliğindeki bazı olumlu sonuçları sunacağım.

Politika faizindeki artışa paralel olarak mevduat faizleri de yükselmiş ve politika faizinin mevduat faizine aktarımı güçlenmiştir.

TİCARİ KREDİ FAİZLERİYLE MEVDUAT FAİZLERİ ARASINDAKİ NEGATİF FARK SONA ERDİ

Eş zamanlı olarak, ticari kredi faizleriyle mevduat faizleri arasındaki negatif fark sona ermiş, bankacılık sektöründe daha sağlıklı bir denge oluşmuştur.

BİREYSEL KREDİLER ÖNEMLİ ORANDA YAVAŞLADI

Tüketici kredisi faizleri ise, seçici kredi uygulamamız ile uyumlu olarak, ticari kredi faizlerinin oldukça üzerinde seyretmektedir.

Uygulamakta olduğumuz para politikası stratejimizin olumlu bir yansıması olarak, geçtiğimiz Rapor dönemine kıyasla bireysel krediler önemli oranda yavaşladı.

Hatırlanacağı üzere, 2023 yılının ilk yarısında, kredi kartları ve taşıt kredileri öncülüğünde, bireysel kredi büyümesi tarihsel ortalamaların oldukça üzerine çıkmıştı.

Aldığımız seçici kredi tedbirleri sonucunda, temmuz ayında bireysel krediler yeni limitlerle uyumlu bir şekilde büyümektedir.

Yansıda da görüldüğü üzere, 4 haftalık büyüme oranları, bireysel kredilerde, zirveye çıktığı nisan ayı başındaki yüzde 7,4'ten, ekim ayı itibarıyla yüzde 2,1'e geriledi. Bu oran, taşıt kredilerinde yüzde 0,8'e inerken, ihtiyaç kredilerinde yüzde 1,4 civarında nispeten yatay seyretmektedir.

Gerek tüketim gerekse borçlanma aracı olarak kullanılan bireysel kredi kartlarıyla yapılan harcamalar ise yüzde 4,2 ile görece yüksek bir hızda seyretmekle birlikte daha ılımlı bir patikaya doğru ilerlemektedir.

TİCARİ KREDİ BÜYÜMESİ DENGELİ VE SÜREKLİ BİR YAPIYA KAVUŞTU

Ticari krediler ise süreklilik göstererek üretim kapasitesine katkıda bulunmaktadır. 2023'ün ilk yarısında görülen hızlanmanın ardından, ticari kredi büyümesi mayıs ayı sonunda durma noktasına gelmişti.

Politika faizindeki kademeli ve istikrarlı artış ile makroihtiyati çerçevenin sadeleştirilmesi sayesinde piyasa mekanizmasının yeniden tesisini sağladık. Böylece, reel sektöre Türk lirası cinsinden kredi akışının toparlanmasıyla ticari kredi büyümesi dengeli ve sürekli bir yapıya kavuştu.

Kredi piyasası mekanizmasının işlevselliğindeki iyileşme, özel ve kamu bankaları ayrımında da kendini gösterdi. Özel bankalar da ticari kredi büyümesinde etkin bir rol üstlenir hale geldi.

Seçici kredi sıkılaştırmasına yönelik etkili adımlarımız sonucunda, ticari kredilerin kompozisyonundaki iyileşme de dikkat çekmektedir. Nitekim, mayıs-haziran döneminde durma noktasına gelen yatırım ve ihracat kredileri, temmuz-eylül döneminde toparlanarak, altı katın üzerinde bir artış göstermiştir.

Bankamız aracılığıyla kullandırılan reeskont ve yatırım taahhütlü avans kredilerinde bu dönemde belirgin bir artış gözlenmiştir. Böylelikle, reeskont ve yatırım taahhütlü avans kredileri, son 3 ayda ticari kredi kompozisyonuna hedeflenen yönde önemli bir katkı sunmuştur.

TÜRK LİRASI VADELİ MEVDUATLARA TALEP ARTTI

Mevduat gelişmelerine baktığımızda, ağustos sonunda aldığımız kur korumalı mevduattan Türk lirası vadeli mevduata geçişi teşvik eden kararlarımızın olumlu etkilerini görüyoruz. Bu kararlarımız sonucunda, Türk lirası tasarruf araçlarına ve özellikle vadeli mevduata olan talep artmıştır. 20 Ekim itibarıyla, sadece 8 hafta içerisinde, Türk lirası mevduat 970 milyar Türk lirası artarken, kur korumalı mevduat 300 milyar Türk lirası geriledi. Döviz cinsi mevduat da 3,9 milyar ABD doları geriledi. Sonuç olarak, TL mevduatın toplam mevduat içindeki payı yaklaşık yüzde 5 artmıştır.

REZERVLERDEKİ İSTİKRARLI ARTIŞ EĞİLİMİ DEVAM EDİYOR

Güçlendirdiğimiz düzenlemelerin mevduat kompozisyonu üzerindeki etkilerinin zaman içinde daha da belirgin hale gelmesini bekliyoruz. Bu süreçte, rezervlerimizdeki artışın devam ettiğini de vurgulamak isterim.

TCMB'nin uluslararası rezervleri haziran ayından bu yana güçlü bir şekilde artmaktadır. 20 Ekim itibarıyla, brüt uluslararası rezervler, mayıs sonuna kıyasla, 28 milyar dolardan fazla artış göstererek 126 milyar doların üzerine çıkmıştır.

Rezervler artarken kur korumalı mevduat bakiyesinde düşüş olması, mevduata geçiş stratejimizin doğru yolda olduğunu göstermektedir. Son dönemde uygulamaya koyduğumuz politikaların finansal piyasalardaki etkilerini de olumlu yönde görmekteyiz.